财务退税怎么处理(普通工人退税多少财务千万别帮员工申请退税,否则……)

2022年个税汇缴正如火如荼的开展,作为公司的财务,你帮员工做汇算清缴了吗?今天就用一个案例告诉大家,为什么不要帮员工做个税汇算清缴的集中申报!

Part.01为什么不建议财务

帮员工做个税汇算清缴?

举个例子:

小A任职受雇于某公司,相应的三险一金、专项附加扣除等费用在公司申报扣除。除此以外,小A2022年还有其他的收入,如图所示:

在做2022年汇算清缴时,小A应当补税1662.02元,申报表如下:

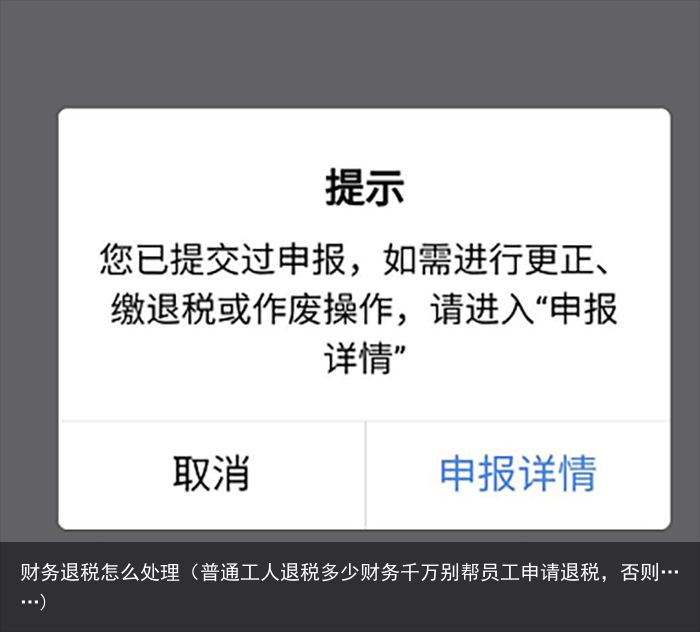

但是当小A打开个人所得APP准备汇算补税时候却发现,自己的汇算申报已经提交过了,而且显示是可以退税。

怎么回事呢?明明自己估算是要补税,但个税APP上是显示退税,难道是小A自己估算错了吗?

小A看了看申报的数据,发现这个数据很明显就不全,而且这个收入的数据刚好就是自己任职单位公司的收入数据。

经过一番询问才得知,公司的财务人员已经帮小A进行了个人所得税的集中申报,而在申报时,只申报了小A在公司的工资薪金所得:

很显然,扣缴义务人公司的财务人员根本没管小A在其他公司的收入,直接就按照自己申报系统带出来的数据点击申报了,最终导致小A2022年的个税汇缴出现错误申报!

很显然,扣缴义务人公司的财务人员根本没管小A在其他公司的收入,直接就按照自己申报系统带出来的数据点击申报了,最终导致小A2022年的个税汇缴出现错误申报!

因此,在此提醒广大财务人员:可以辅导自己公司的员工进行个税汇算清缴,但不要在纳税人不知情的情况下进行集中申报,否则就会出现上述案例中的情况。

Part.02帮员工做个税汇算清缴

风险很大

风险一:申报数据不全,导致申报错误

一方面,代为申报的扣缴义务人不会知道纳税人除在本单位外的其他综合所得。

另一方面,集中申报系统能带出纳税人的收入数据,但是数据只是纳税人在本扣缴单位的收入及扣除信息,其他数据不会自动带出,更为关键的是,系统在申报时候不会去比对该员工的其他收入在税务系统的预扣信息,点击就能申报成功,就像小A这种情况一样。

风险二:申报错误,税局追责,公司可能面临处罚

根据税收征管法第六十四条, 纳税人编造虚假计税依据的,由税务机关责令限期改正,并处五万元以下的罚款;纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款 。

正如上述案例中所说,如果小A在面临税务机关检查时,一口咬定是公司申报错误,在责任划分不清的情况下,税局难免不会对公司进行处罚。

所以,为了避免这种情况,税局也明确规定:

也就是说,扣缴单位非要代办也可以,先确认!然后纳税人要完整的信息报送和负责!

再次提示大家,2022年度汇算清缴将在6月30日截止,请大家务必准时报送申报表,以免影响个人信用!

最后,送大家几个退税小妙招,拿走不谢~

Part.033个退税小妙招

一、年终奖的计税方式

年终奖单独计税的税收优惠截止到2023年12月31日,也就是说,在2022年度个税汇缴的时候,可以享受该政策。

简单来说,奖金计税方式的选择一般遵循以下规律:

但是,还有更简单的办法,就是借助【个税App】,将两种计税方式分别就行测算,最终选择退税金额较多的方案。具体操作步骤如下:

(1)进入汇缴界面,点击【工资薪金】,打开工资明细,点击【奖金计税方式选择】,分别选择【全部计入综合所得计税】和【单独计税】,计算其对应的应退(补)税额。

(2)选择退税金额多或者补税金额少的方案,作为当年汇算清缴的最终方式。

二、专项附加扣除分摊方式

截至目前,专项附加扣除共有7项,其中,有3类情形可以由夫妻双方分摊平均扣除(各50%)或全额扣除(100%):

(1)子女教育支出;

(2)3岁以下婴幼儿照护支出;

(3)夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%扣除。

针对上述三种情形,一般来说,由夫妻双方中收入较高者全额扣除(100%),双方整体的个税税负是最低的。

举例说明:

小松和小竹两人有一个上小学的孩子,2022年度,工资薪金收入分别是45万元和25万元,符合条件的三险一金分别是8万元和4万元。针对子女教育专项附加扣除的填报,三种方案的税负情况如下:

通过上述数据分析可以看出,专项附加扣除在应纳税额较高的一方扣除,能起到较好的节税效果。

温馨提示:

(1)大病医疗、住房贷款、住房租金(除上述特殊情况外),只能由夫妻一方100%扣除,且住房贷款和住房租金只能选择其中一项。

(2)赡养老人、继续教育,只能由本人扣除,夫妻之间无法分配。

三、专项附加扣除补充

有部分纳税人在上年未及时采集专项附加扣除信息,导致在当年度由单位代扣代缴时,未扣除该部分专项附加扣除。比如2022年新增加的3岁以下婴幼儿照护支出。

而专项附加扣除也可以在当年汇缴时一次性扣除,在即选择【综合所得年度自行申报】。具体的操作步骤如下:

(1)进入【个税App】,选择好相应的【年度】、【填报方式】、【汇算地】后,进入2022年度汇算清缴界面,如下图:

(2)在标准申报界面,下拉找到【专项附加扣除】,点击可查看明细。如果当年未及时申报专项附加扣除信息的,则点击右上角【新增】,即可新增相应的【专项附加扣除信息】,如下图:

(3)点击【新增】后,即可填报7项相应的专项附加扣除信息,但值得注意的是,在申报方式的选择上,一定要选择【综合所得年度自行申报】。

温馨提示:

大病医疗和个人养老金等扣除项目,只能在汇算清缴时扣除,纳税人在填报扣除信息时,务必手动填写!

税务师报名证件照免费制作2023税务师报名季

免费制作证件照

官方尺寸规范

你的美,你自己掌握!

识别海报下方小程序码

立即前往制作!

⬇⬇⬇

来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人,内容仅供读者学习、交流之目的。文章版权归原作者所有,如有不妥,请联系删除。